- Morgan Stanley намерен подготовить почву для внедрения BTC ETF

- Допускаются только агрессивно-толерантные к риску клиенты с доходом более 1,5 миллиона долларов США.

Как опытный криптоинвестор с более чем двадцатилетним опытом работы за плечами, я должен сказать, что новость о том, что Morgan Stanley прокладывает путь к внедрению биткойн-ETF, является не чем иным, как воодушевляющей. Будучи свидетелем взлетов и падений рынка криптовалют, я могу с уверенностью заявить, что этот шаг означает важную веху на нашем пути к массовому признанию.

😂 Кто сказал, что криптовалюта – это скучно?

В Крипто Гик узнаете, когда смеяться, а когда бежать продавать! 🎭

Morgan Stanley, компания по управлению активами, теперь позволяет некоторым клиентам приобретать американские биткойн-биржевые фонды (ETF) в качестве инвестиционного варианта.

Как исследователь, я наткнулся на интригующую новость: согласно сообщению CNBC, некая фирма собирается начать распространение своих финансовых продуктов, начиная с 7 августа. В докладе со ссылкой на источники, знакомые с ситуацией, предполагается такое развитие событий.

Приблизительно 15 000 финансовых консультантов компании смогут пригласить подходящих клиентов инвестировать в два публично торгуемых биткойн-фонда, начиная со среды.

Является ли здесь принятие BTC ETF второй волной?

Как аналитик, я в настоящее время сообщаю, что Morgan Stanley предоставляет эксклюзивный доступ к двум инвестиционным продуктам Биткойн: iShares Bitcoin Trust (IBIT) BlackRock и Bitcoin Fund Wise Origin Fidelity (FBTC). Важно отметить, что инвестировать в эти фонды смогут только клиенты с высокой толерантностью к риску.

«Мы ориентируемся только на людей, которые соответствуют определенным критериям для нашего продвижения биткойн-ETF. Эти люди должны иметь личное состояние более 1,5 миллионов долларов, быть готовыми к существенным финансовым рискам и выражать заинтересованность в инвестициях с высоким уровнем риска. .»

Проще говоря, это означает, что они станут первой крупной компанией с Уолл-стрит, которая предоставит биткойн-ETF своим клиентам. Этот шаг может означать начало долгожданного второго этапа широкого признания.

Чтобы дать некоторый контекст, стоит отметить, что значительный всплеск спроса в первой половине 2024 года исходил в основном от индивидуальных инвесторов, хедж-фондов, профессиональных управляющих активами и венчурных капиталистов.

Мэтт Хоуган, ИТ-директор Bitwise, назвал первую волну внедрения «авансовым платежом», подразумевая, что более крупные финансовые учреждения, такие как Morgan Stanley, Wells Fargo, UBS, JPMorgan, Goldman Sachs и Credit Suisse, в конечном итоге последуют этому примеру. Эти телеграфные агентства в первую очередь обслуживают состоятельных частных лиц и институциональных инвесторов.

По словам аналитика ETF Bloomberg Джеймса Сейффарта, эти финансовые учреждения управляют клиентскими активами на сумму около $5 трлн. Учитывая их влияние, они могут служить сильнейшим индикатором в пользу принятия биткойн-ETF.

«Пособие» по внедрению ETF?

Ожидается, что после завершения тщательного изучения крупные корпорации введут биржевые фонды биткойнов (ETF) либо в третьем, либо в четвертом квартале. Кроме того, Роберт Митчник, глава подразделения цифровых активов BlackRock, ожидает, что многие из этих фирм запустят такие продукты к концу этого года.

«На данный момент крупные финансовые учреждения и частные банковские системы не сделали свои платформы доступными для своих консультантов. Однако вполне вероятно, что они сделают это в этом году».

В мае, как исследователь, изучающий данные, предоставленные Bitwise, я обнаружил, что профессиональные инвесторы управляли примерно от 7% до 10% совокупных активов (AUM) в биткойн-ETF, которые на тот момент оценивались примерно в 50 миллиардов долларов. Это соответствует инвестиционному диапазону примерно в 3-5 миллиардов долларов. На тот момент было ясно, что розничные инвесторы владеют большей частью AUM. Однако, согласно анализу Хугана, с появлением на сцене телеграфных агентств эта динамика может измениться, что потенциально приведет к более сбалансированному распределению между институциональными и индивидуальными инвесторами.

Примерно через шесть месяцев после первоначального распределения многие компании начинают распределять активы по всей своей клиентской базе. Суммы распределения обычно варьируются от 1% до 5% от общего портфеля.

Это инструкция, на которую следует обратить внимание, когда к вечеринке присоединяются операторы связи.

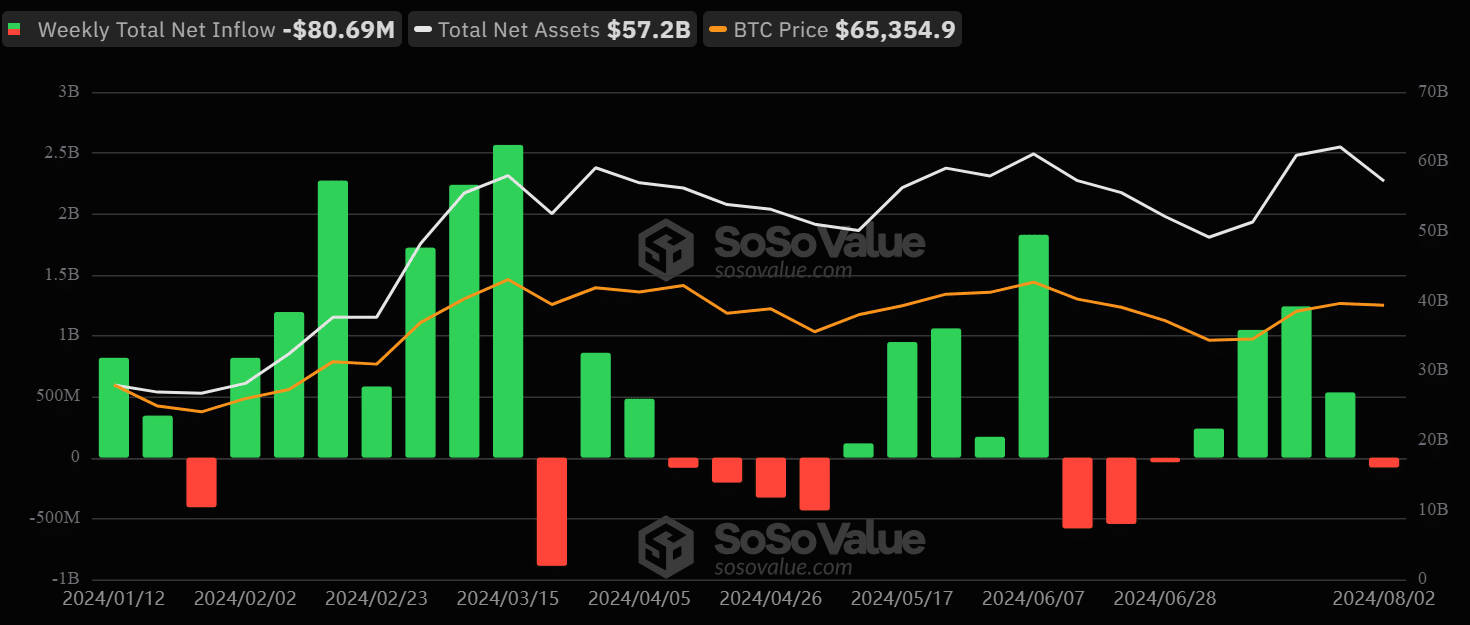

На данный момент общая сумма активов под управлением (AUM) составила $57,2 млрд, что указывает на недельное снижение на $80,69 млн. Это говорит о том, что инвесторы на этой неделе заняли более осторожный подход. Остается неясным, изменит ли увеличение числа проводных домов текущую рыночную тенденцию и потенциально повысит ли цена Биткойна.

Смотрите также

- Анализ цен на криптовалюту ETH: прогнозы эфириума

- Анализ цен на криптовалюту BTC: прогнозы биткоина

- Прогноз курса: доллар к шекелю

- Анализ цен на криптовалюту BNB: прогнозы BNB к рублю

- Рейтинг лучших скам-проектов

- Прогноз курса: юань

- Акции СПБ Биржа прогноз. Цена акций SPBE

- Золото прогноз

- Анализ цен на криптовалюту XRP: прогнозы XRP

- Серебро прогноз

2024-08-03 13:12